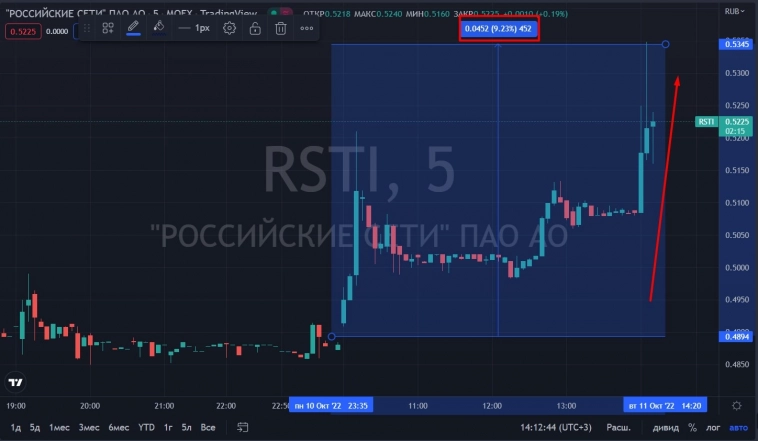

Новости рынков |📈Россети растут на 6.4%, а ФСК прибавляет 4.7%, В.Путин разрешил конвертацию принадлежащих "недружественным" нерезидентам акций структур Россетей в акции ФСК

- 11 октября 2022, 14:15

- |

📈Россети +6.4% 📈ФСК ЕЭС +4.7% Акции уверенно растут, в моменте Россети прибавили более 9%. а ФСК более 5.8%.

В.Путин разрешил конвертацию принадлежащих «недружественным» нерезидентам акций структур Россетей в акции ФСК

- комментировать

- Комментарии ( 1 )

Новости рынков |📈ФСК ЕЭС растёт на 4%, а 📉Россети падают на 1.5% после новостей о присоединении Россетей к ФСК

- 18 июля 2022, 10:05

- |

📈ФСК ЕЭС +4% 📉Россети -1.5% ПАО «ФСК ЕЭС» присоединит к себе материнскую компанию – ПАО «Россети», сообщили обе структуры. Помимо «Россетей», к ФСК присоединят «Дальневосточную энергетическую управляющую компанию — ЕНЭС», ОАО «Томские магистральные сети» и АО «Кубанские магистральные сети». Цена выкупа у не согласных с реорганизацией «Россетей» составит 0,6058 руб. за обыкновенную акцию и 1,273 руб. за «преф». Цена выкупа акций ФСК определена на уровне 0.0904 рублей

Новости рынков |📉ФСК ЕЭС падает на 10%, правительство рекомендует ФСК ЕЭС не выплачивать дивиденды за 2021 год

- 30 мая 2022, 10:15

- |

📉ФСК ЕЭС -10% В лидерах падения, в моменте падение было более 13%. Правительство России дало распоряжение Минфину, Минэнерго и Росимуществу не предусматривать выплату дивидендов по результатам 2021 года по акциям «Федеральной сетевой компании» (ФСК ЕЭС).

Новости рынков |ФСК в ближайшие годы ожидает стагнации прибыли и выручки при существенном росте долговой нагрузки.

- 24 февраля 2021, 10:44

- |

По данным “Ъ”, Федеральная сетевая компания (ФСК; подконтрольна «Россетям») в ближайшие годы ожидает стагнации прибыли и выручки при существенном росте долговой нагрузки. Главная причина — инвестиции в расширение сетей для БАМа и Транссиба. Хотя окончательной ясности с источниками финансирования строительства этих электросетей пока нет, по словам собеседников “Ъ”, наиболее вероятно, что ФСК придется строить их на собственные и кредитные средства. Это, в свою очередь, может довести соотношение долг / EBITDA компании свыше 3 к 2024 году. По мнению аналитиков, высокая долговая нагрузка в перспективе скажется на возможности компании распределять прибыль в виде дивидендов.

https://www.kommersant.ru/doc/4703311

Блог им. romanranniy |Портфель от 09.03.2018

- 09 марта 2018, 10:27

- |

В портфеле произошли изменения, продал ФСК

Причины:

— Очень высокий уровень ММВБ требует наличия как можно большего количества ден. Ср.

— Текущая див. доходность 8%, это не очень мало, но и не очень много особенно если учесть что текущая ставка 7,5%(хотя ОФЗ об этом как будто не знают и торгуются с доходностью в 6%)

— Сначала хотел продать только часть и оставить как дивидендную идею, но сравнив с другими идеями понял что ФСК будет белой вороной, так как потенциальная доходность у них намного выше.

— Нет уверенности что в следующем году ФСК покажет существенный рост прибыли

— Ждать раскрытия фундаментальной стоимости можно долго. ММВБ скорее всего ещё несколько раз успеет скорректироваться до этого.

— Недавно покупал облигации Бинбанк БП2 с доходность 8,5%(за вычетом комиссий), банк находится на санации у ЦБ а до погашения оставалось 44 дня. Не вижу смысла держать акции с див.дох 8% когда можно купить достаточно надёжные облигации.

( Читать дальше )

Блог им. romanranniy |Портфель от 22.01.2018

- 22 января 2018, 10:05

- |

ММВБ на новых максимумах, отыграло всё отставание от нефти.

Портфель подрос, прибыль с учётом дивидендов составляет примерно 10,5%, за то же время индекс вырос примерно на 5,7%.

Да мы молодцы), практически в 2 раза обгоняем индекс!

Из последних новостей на ум приходит обещание дивидендов в размере 50% по ФСК

http://www.vestifinance.ru/videos/38303, и рост бумаги на 10%!

На мой взгляд очень похоже на информационный вброс(возможно даже Ремора устроился внештатным сотрудником на телеканал Россия 24), так как в самом видео никто не говорит про 50%, а программу новостей я найти не смог.

Однако если мы возьмём дивиденд за прошлый год(менеджмент уже заявил что ожидает дивиденды на уровне прошлогодних), и посмотрим какую доходность мы получим если купим ФСК по текущим 0,18, то у нас получится 7,9%. Текущая доходность ОФЗ до одного года составляет 6-6,5%, следовательно мы вполне можем ожидать дальнейшего продолжения роста ФСК, пока див.дох. не будет равняться доходности ОФЗ! Кроме того дивиденды могут быть и выше процентов на 15% в связи с ростом ЧП.

( Читать дальше )

Блог им. romanranniy |Портфель от 25.12.2017

- 25 декабря 2017, 10:53

- |

ММВБ падает с середины ноября, как раз с того момента, когда я начал вести портфель.

Можно подвести небольшие краткосрочные итоги. Прирост портфеля с 13.11.2017 составил 1,92%, что меня вполне устраивает, особенно при падающем ММВБ.

Что мне не нравится, так это то, что новогоднее ралли превратилось в новогоднее сралли! Хотя и выборы на носу, и президент плюшки всякие направо и налево раздаёт, и Центробанк ставку понизил, и нефть прёт, а ММВБ всё равно.

Доходность по краткосрочным ОФЗ сейчас в районе 6,5%-7% при ставке 7,85, о чём это всё может говорить?

Я слышал разные варианты происходящего, но, как мне кажется, народ просто ждёт санкции со стороны США перед выборами, поэтому распродают ММВБ и покупают короткие ОФЗ. Так это или нет мы узнаем только в следующем году, а сейчас можно попробовать оценить насколько готов наш портфель к различным вариантам развития событий.

Текущий портфель практически полностью состоит из дивидендных идей, вкратце расскажу по каждой :

( Читать дальше )

Блог им. romanranniy |Мой портфель 13.11.2017

- 13 ноября 2017, 15:08

- |

Как я и обещал решил публиковать свой портфель, был вопрос раскрыть его полностью или создать с нуля постепенно добавляя акцию за акцией, я выбрал второе, буду добавлять только те акции которые у меня в портфеле и в том же количестве.

Должен сказать что акций у меня много и покупались они в разное время на разных идеях, поэтому добавлять в свой публичный портфель буду только то что сейчас стоит дешевле чем я покупал либо то что я до сих пор считаю очень привлекательным для покупки и они есть у меня в портфеле.

Небольшое описание портфеля: портфель собран из акций которые недооценены рынком по фундаментальным показателям P/E, P/BV, P/FCF + должна быть идея для переоценки стоимости.

Портфель будет высоко консервативным без использования плечей и с большим количеством акций.

В обзорах буду описывать почему я считаю данную акцию дешевой и на какую идею я рассчитываю.

Первая идея о которой хочу рассказать давно всем известна это многострадальная ФСК брал по 0,1683 занимают примерно 3% от портфеля

( Читать дальше )

Блог им. romanranniy |Медведям пришёл конец?

- 24 апреля 2017, 16:47

- |

Проекты директив по дивидендам госкомпаний подписаны, заявил помощник президента Андрей Белоусов.

Два чиновника, знакомых с документом, рассказали Ведомостям: в директивах установлен порог в 50% от прибыли по МСФО для всех госкомпаний. Исключение сделано только для одной госкомпании, которая формально не госкомпания, — это Роснефть, которая принадлежит Роснефтегазу.

инфо отсюда

Блог им. romanranniy |Песня "Реморы" про ФСК)

- 19 февраля 2017, 09:33

- |

Золотые провода деньги с неба падают

Золотые провода на груди наколоты

Только медные они и не грамма золота…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс